Lillian Legault

Sales Representative Représentante immobilier

Lillian@LillianLegault.com www.LillianLegault.com

Maison de courtage Franchisée indépendante et autonome

Abordable?...

Coûts et Calculs

Abordable?...

Acheter ou louer?

Il est généralement préférable d'acheter une propriété plutôt que de la louer. Si vous louez, pensez à ce qui suit: Votre loyer est-il inférieur à la moyenne? Prévoyez-vous déménager dans quelques années? Le marché de l’habitation est-il hors de prix pour vous? Obtenez-vous un meilleur rendement de vos placements actuels pour l’argent investi? Voici un calcul simple: prenez votre loyer mensuel et multipliez-le par 240. Si vous pouvez vous procurer une propriété moins chère que le montant ainsi obtenu, acheter serait préférable à long terme. Notez: la situation est différente pour chacun. Vous devriez donc demander des conseils à un expert en finances ou à un comptable pour voir ce qui est le mieux dans votre cas. Pour obtenir des conseils hypothécaires, contactez-moi.Avantages d’être propriétaire:

C'est à vous! Habituellement, une maison est plus grande qu’un appartement. Être propriétaire améliore votre cote de crédit. Être propriétaire est un excellent investissement: vous avez maintenant une valeur active!Soyez au courant:

L’achat d’une propriété comporte deux composantes: le versement initial et un prêt hypothécaire.

- Versement initial: Le versement initial, qui est habituellement un paiement partiel du prix d’achat, varie de 5% à 20% du prix d’achat. Afin d’obtenir un prêt hypothécaire conventionnel, les acheteurs sont obligés de faire un versement initial d’au moins 20% du prix d’achat ou de la valeur estimative. Les acheteurs qui peuvent verser seulement 5% du prix d’achat doivent obtenir un prêt hypothécaire à ratio élevé, auquel cas il leur faudra obtenir une assurance prêt hypothécaire.

- Mise de fonds élevée: Il est avantageux pour vous de fournir une mise de fonds la plus élevée possible, car les économies peuvent être très importantes à long terme. Le montant de vos paiements mensuels (intérêts et capital) est moins élevé, tout comme le montant total des intérêts que vous paierez sur la durée de votre prêt hypothécaire.

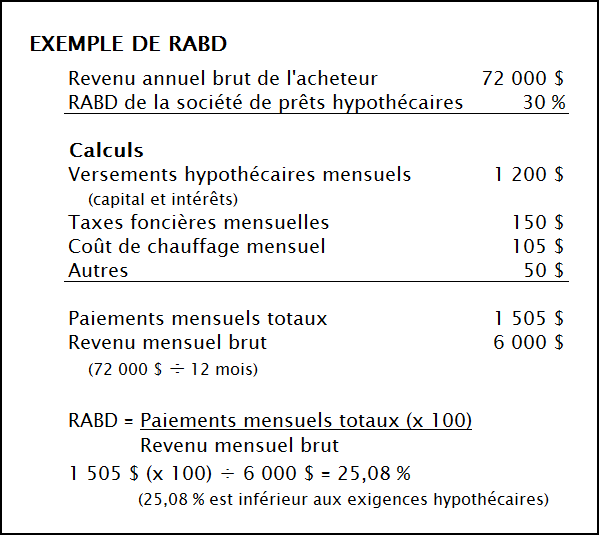

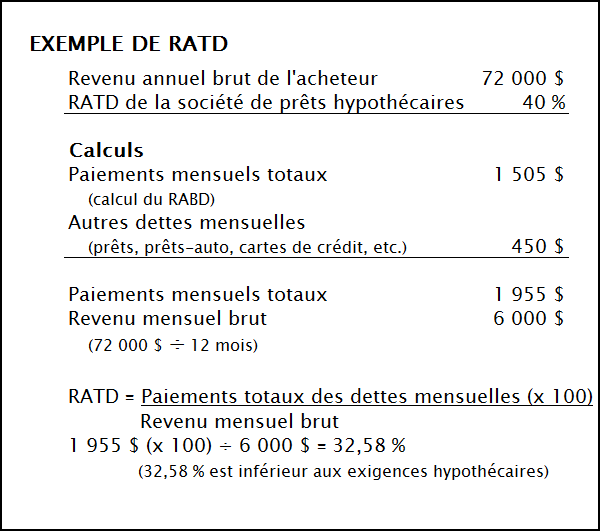

- Admissibilité à un prêt hypothécaire: Les sociétés de prêts hypothécaires et les prêteurs utilisent deux (2) mesures pour évaluer la « capacité de remboursement » de leur prêt hypothécaire: le rapport de l’amortissement brut de la dette (RABD) et le rapport de l’amortissement total de la dette (RATD).

- Rapport de l’amortissement brut de la dette (RABD): C’est le pourcentage du total des paiements hypothécaires annuels (capital, intérêts, taxes, chauffage et la moitié des coûts des parties communes d’une copropriété, le cas échéant) par rapport au revenu familial annuel. Le rapport acceptable est de 32%.

- Rapport de l’amortissement total de la dette (RATD): C’est le pourcentage du revenu annuel brut requis pour couvrir tous les coûts du logement (RABD) et TOUS les autres engagements mensuels tels que les paiements de cartes de crédit, de prêts-auto, d’autres prêts et d’autres dettes. Le rapport acceptable est de 40%.

Notez: Le RABD et le RATD peuvent varier d’un prêteur à l’autre.

- Prêt hypothécaire conventionnel: Cela signifie une hypothèque qui ne porte aucune forme de prime d’intérêt ou d’assurance prêt hypothécaire. La limite est un pourcentage de la valeur de la propriété, qui ne dépasse pas 80% du prix d'achat de la propriété.

- Prêt hypothécaire à ratio élevé: Une hypothèque dont le montant est supérieur à 80 % du prix d’achat de la propriété ou de sa valeur estimative. Ces prêts hypothécaires à ratio élevé doivent être assurés. Deux organismes fournissent de l’assurance prêt hypothécaire: la Société canadienne d’hypothèques et de logement (SCHL), une agence gouvernementale, et Genworth Financial Canada, un chef de file du secteur privé en matière d’assurance prêt hypothécaire. Pour plus de renseignements à ce sujet, veuillez visiter les sites web suivants: www.cmhc-schl.gc.ca pour la Société canadienne d’hypothèques et de logement et www.genworth.ca pour Genworth Financial Canada.

- Certificat hypothécaire préétabli: Ce certificat assure une hypothèque à un taux garanti pour une période spécifiée. Ce certificat important vous permet d’acheter en toute confiance et de négocier le prix d’une maison selon votre budget. Il démontre au vendeur que vous êtes un acheteur sérieux.

- Régime d’accession à la propriété (RAP) et REER: Si vous êtes acheteur d’une première habitation, ce programme vous permet de retirer des fonds de vos régimes enregistrés d'épargne-retraite (REER) pour acheter ou vous construire une habitation admissible. Vous pouvez retirer jusqu'à 25 000 $ dans une année civile. Généralement, vous avez 15 ans pour rembourser les montants retirés de vos REER. Pour plus de renseignements, contactez l’Agence du revenu du Canada au www.arc-cra.gc.ca.

- Taxe de vente harmonisée (TVH): En règle générale, la « fourniture » de biens immobiliers en Ontario est assujettie à la TVH. Certaines ventes de biens immobiliers peuvent être exonérées de la TVH, par exemple la revente d’une résidence personnelle et de logements locatifs résidentiels lorsque ceux-ci servaient à obtenir un revenu de location. Parmi les habitations occupées par le propriétaire, notons les maisons détachées, les maisons jumelées, les maisons en rangée, les immeubles d’habitation, les logements résidentiels en copropriété, les maisons mobiles et les maisons flottantes. Un complexe résidentiel d’occasion n’est pas toujours exonéré de la TVH. Dans certaines circonstances, si le vendeur du bien immobilier a réclamé un crédit de taxe pour la dernière acquisition du bien ou pour une « amélioration » du bien immobilier, la vente devient taxable. La TVH doit alors être facturée à l’acheteur. La TVH s’applique aux frais suivants: frais de déménagement, frais juridiques, frais d’inspection en bâtiment et commissions immobilières. La TVH s’applique aussi aux habitations neuves ou à celles ayant fait l’objet de rénovations majeures. Les acheteurs d’habitation neuves peuvent recevoir une remise provinciale de la TVH jusqu’à concurrence de 24 000 $, quel que soit le prix de la nouvelle habitation. Pour de plus amples renseignements sur la TVH, veuillez demander à l’Agence du revenu Canada, au www.arc-cra.gc.ca ce qui s’applique dans votre cas ou contactez-moi.

- Bons antécédents de crédit: Il est important d’avoir un bon dossier de crédit, surtout quand vous voulez obtenir des prêts et des prêts hypothécaires. Vos antécédents de crédit personnel sont compilés par des bureaux de crédit qui recueillent de l’information provenant de diverses sources sur vos cartes de crédit, cartes de débit, types de comptes auprès des institutions financières, etc. Généralement, le dossier de vos antécédents de crédit personnel remontre jusqu’à 7 ans environ. Le rapport de crédit fournit aux prêteurs des renseignements sur vous, tels que mariage, divorces, privilèges, jugements, faillites, etc. Votre pointage de crédit indique aux prêteurs quelle est votre santé financière et comment vous payer vos factures: à temps, en retard ou jamais. Sachez quel est votre pointage de crédit en communiquant avec TransUnion Canada à www.transunion.ca et Equifax Canada à www.equifax.ca. Un bon pointage de crédit signifie que vous pourriez bénéficier de meilleurs taux d’intérêt sur un prêt hypothécaire, les cartes de crédit et les prêts-auto.

RE/MAX HALLMARK REALTY GROUP LTD., 101 – 2255, av Carling Ave, Ottawa, ON K2B 7Z5

Tél/Tel: 613-596-5353 Téléc/Fax: 613-596-4495

Maison de courtage franchisée indépendante et autonome

Ottawa-ouest | Ottawa-centrale | Ottawa-sud | Ottawa-est | Stittsville | Kanata | Barrhaven | Richmond | Carleton Place | CANADA

Les marques de commerce sont détenues ou contrôlées par l’Association canadienne de l’immeuble et exploitées sous licence de l’Association

Information jugée fiable mais non garantie

Droit d’auteur © 2013 Lillian Legault.

Logiciel immobilier interconnecté pour les courtiers et les agents immobiliers